НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧЕРЕЖДЕНИЕ ДОПОЛНИТЕЛЬНОГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «ИНСТИТУТ ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ»

«ОДОБРЕНО»

«УТВЕРЖДЕНО»

на заседании Ученого совета

Ректор

протокол №5

____________Ю.В. Усова

от « 05» сентября 2019 г.

ДОПОЛНИТЕЛЬНАЯ ОБРАЗОВАТЕЛЬНАЯ ПРОГРАММА ПРОФЕССИОНАЛЬНОЙ ПЕРЕПОДГОТОВКИ

«ОЦЕНКА БИЗНЕСА, НЕМАТЕРИАЛЬНЫХ АКТИВОВ И ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ»

362 ак.ч.

Москва, 2020

1. ОБЩАЯ ХАРАКТЕРИСТИКА ПРОГРАММЫ

1.1. Цель реализации программы

Профессиональная переподготовка специалистов «Оценка бизнеса, нематериальных активов и интеллектуальной собственности». Обучение современным методикам и технологиям, развитие практических навыков оценки, в том числе для определения рыночной и иной стоимости отдельных видов имущества и бизнеса (предприятия) в целом. Освоение понятийного аппарата, обучение их методологическим основам, подходам и методам оценки объектов оценки, формирование умения анализировать информацию, используемую для проведения оценки.

1.2. Характеристика нового вида профессиональной деятельности, новой квалификации

а) Область профессиональной деятельности слушателя, прошедшего обучение по программе профессиональной переподготовки «Оценка бизнеса, нематериальных активов и интеллектуальной собственности», включает:

- оценку стоимости предприятия (бизнеса);

- разработку финансовой политики компании;

- обоснование инвестиционных решений;

- владение методами оценки стоимости различных объектов;

- управление стоимостью компании;

Внедрение стоимостной концепции управления в различных сферах бизнеса способствует росту капитализации и эффективности функционирования российских предприятий. Обучение позволит получить знания, которые можно применить в любой сфере, связанной со стоимостью бизнеса. Выпускники программы могут работать экспертами-оценщиками различных видов имущества и предприятий в целом, финансовыми аналитиками, специалистами по управлению собственностью, создавать собственные оценочные и консалтинговые фирмы.

б) Объектами профессиональной деятельности являются:

- земельные участки;

- машины и оборудование;

- транспортные средства;

- ценные бумаги;

- нематериальные активы;

- предприятия, как имущественные комплексы;

- отдельные материальные объекты (вещи);

- культурные ценности;

- совокупность вещей, составляющих имущество лица, в том числе имущество определенного вида (движимое или недвижимое, в том числе предприятия);

- право собственности и иные вещные права на имущество или отдельные вещи из состава имущества;

- право требования, обязательства (долги);

- работы, услуги, информация;

- иные объекты гражданских прав, в отношении которых законодательством Российской Федерации установлена возможность их участия в гражданском обороте.

в) Слушатель, успешно завершивший обучение, должен решать следующие профессиональные задачи в соответствии с видами профессиональной деятельности:

- изучение базовых концепций и методологии современной науки оценки стоимости, формирование базовых оценочных компетенций в сфере оценки стоимости бизнеса, развитие способностей к анализу и синтезу информации;

- умение выбрать, обосновать и применить необходимые методы оценки стоимости согласно международным и отечественным стандартам;

- развитие творческих способностей, логического и критического мышления, необходимых для принятия управленческого решения относительно повышения стоимости предприятия;

- развития, модификации и адаптации существующего методического инструментария по реконструкции предприятий, оценки в целях залога, переоценки основных фондов;

- наиболее эффективного использования недвижимости и т.д.;

- представление итогов проделанной работы в виде отчетов, рефератов, статей, оформленных в соответствии с имеющимися требованиями, а также проведения при необходимости независимой качественной экспертизы подобных отчетов.

Знать:

- базовые модели и принципы принятия решений по оценке бизнеса;

- методологические основы оценки;

- законодательные и нормативные правовые акты, регулирующие оценочную деятельность в Российской Федерации;

- подходы и методы проведения оценки объектов оценки;

- передовой отечественный и зарубежный опыт в области оценочной деятельности;

- организацию бухгалтерского учета и анализа хозяйственной деятельности;

- основы статистики;

- правила пользования вычислительной техникой, средствами связи и коммуникаций;

- этику делового общения;

- правила проведения переговоров с клиентами;

- порядок заключения договора между оценщиком и заказчиком;

- порядок составления отчета об оценке;

- законодательство о труде.

Уметь:

- проводить анализ финансового состояния предприятия;

- оценивать инвестиционные проекты;

- проводить оценку стоимости бизнеса с использованием основных подходов и методов оценки;

- работать с действующей бухгалтерской отчетностью;

- решать задачи по финансовой математике, оценке инвестиционных проектов;

- принимать решения в отношении активов и источников средств коммерческой организации;

- проводить оценку по установлению рыночной или иной стоимости (инвестиционной, ликвидационной и другой) объектов гражданских прав (недвижимого и движимого имущества, в том числе имущественных прав, работ и услуг, информации, результатов интеллектуальной деятельности и прав на них, нематериальных благ);

- выявлять потребности в услугах по оценке объектов гражданских прав;

- осуществлять деловые контакты и вести переговоры с заказчиками с целью проведения работ по оценке объектов гражданских прав;

- консультировать клиентов о действующем законодательстве, регулирующем оценочную деятельность, и других, применяемых при оценке объектов гражданских прав нормативных и правовых документах, которыми необходимо руководствоваться при определении стоимости объектов оценки;

- заключать и оформлять договоры с заказчиками о проведении оценки объекта оценки по установленной форме;

- следить за соблюдением условий, предусмотренных заключенными договорами;

- изучать рынок и анализировать информацию об объекте оценки для установления параметров его конкурентоспособности, влияющих на его стоимость;

- составлять точное описание объекта оценки;

- устанавливать основные ценообразующие факторы, влияющие на стоимость объекта оценки, выявлять стоимость аналогичных объектов;

- обосновывать использование стандартов оценки, подходов и методов ее проведения, принятые при проведении оценки допущения, проводить необходимые расчеты;

- определять итоговую величину стоимости объекта оценки, а также ограничения и пределы применения полученного результата;

- в случае определения при проведении оценки объекта оценки не рыночной, а иных видов стоимости, устанавливать критерии оценки и причины, затрудняющие определение рыночной стоимости объекта оценки;

- проводить обязательную оценку объектов оценки в случае вовлечения в сделку объектов оценки, принадлежащих полностью или частично Российской Федерации, субъектам Российской Федерации либо муниципальным образованиям;

- проводить оценку объекта оценки, в том числе повторную, в случаях, предусмотренных законодательством Российской Федерации, на основании определения суда, а также по решению уполномоченного органа;

- В случаях, предусмотренных законодательством Российской Федерации, предоставлять правоохранительным, судебным и иным уполномоченным государственным органам по их законному требованию либо органам местного самоуправления информацию из своего отчета об оценке, а также копии хранящихся отчетов или информацию из них;

- составлять в письменной форме и своевременно передавать заказчику отчет об оценке объекта оценки в соответствии с установленными стандартами и требованиями к его форме и содержанию; отражать в отчете исходные данные и содержание использованных методов для полного и недвусмысленного толкования результатов проведения оценки объекта;

- предоставлять по требованию заказчика нормативные и иные документы об оценочной деятельности, документы об образовании, подтверждающие получение оценщиком профессиональных знаний в области оценочной деятельности;

- осуществлять в соответствии с законодательством Российской Федерации страхование гражданской ответственности, обеспечивающее защиту прав потребителей услуг оценщиков;

- привлекать на договорной основе к участию в проводимой работе иных оценщиков либо других специалистов;

- обеспечивать сохранность документов, получаемых от заказчика и третьих лиц в ходе проведения оценки, и составленного им отчета об оценке в течение трех лет; соблюдать конфиденциальность информации, полученной от заказчика, за исключением случаев, предусмотренных законодательством Российской Федерации;

- собирать и систематизировать данные для создания информационной базы, необходимой для последующей оценочной деятельности.

г) 6 уровень квалификации профессионального стандарта «Специалист в оценочной деятельности» (УТВЕРЖДЕН приказом Минтруда России от 26.11.2018 N 742н «Об утверждении профессионального стандарта «Специалист в оценочной деятельности» (Зарегистрировано в Минюсте России 31.01.2019 N 53642)

1.3 Требования к результатам освоения программы

Слушатель в результате освоения программы должен обладать следующими компетенциями:

- собирать и анализировать исходные данные, необходимые для расчета экономических и социально-экономических показателей, характеризующих деятельность хозяйствующих субъектов;

- на основе типовых методик и действующей нормативно-правовой базы рассчитать экономические и социально-экономические показатели, характеризующие деятельность хозяйствующих субъектов;

- осуществлять сбор, анализ и обработку данных, необходимых для решения поставленных экономических задач;

- выбрать инструментальные средства для обработки экономических данных в соответствии с поставленной задачей, проанализировать результаты расчетов и обосновать полученные выводы;

- на основе описания процессов и явлений строить стандартные теоретические и эконометрические модели, анализировать и содержательно интерпретировать полученные результаты;

- анализировать и интерпретировать финансовую, бухгалтерскую и иную информацию, содержащуюся в отчетности предприятий различных форм собственности, организаций, ведомств и т.д. и использовать полученные сведения для принятия управленческих решений;

- используя отечественные и зарубежные источники информации, собрать необходимые данные, проанализировать их и подготовить информационный обзор и/или аналитический отчет;

- использовать для решения аналитических и исследовательских задач современные технические средства и информационные технологии;

- критически оценивать предлагаемые варианты управленческих решений и разработать и обосновать предложения по их совершенствованию с учетом критериев социально-экономической эффективности, рисков и возможных социально-экономических последствий.

- определять итоговую величину рыночной или иной стоимости объекта оценки.

- составлять итоговый документ об определении стоимости объекта оценки (отчет об оценке).

1.4. Категория слушателей. Требования к уровню подготовки необходимому для освоения программы для поступающих на обучение.

Программа профессиональной переподготовки «Оценка бизнеса, нематериальных активов и интеллектуальной собственности» направлена на получение актуальных знаний, необходимых для овладения новой профессией, и для расширения профессиональных компетенций в области оценочной деятельности всех слушателей. Программа предназначена не только для слушателей, которые решили приобрести новую специальность оценщика, но также для руководителей и специалистов, желающих овладеть современными методами оценки и управления стоимостью предприятия и отдельных активов. Освоение методологии оценки необходимо таким специалистам как:

- аудиторы, бухгалтеры, экономисты;

- антикризисные управляющие;

- управляющие объектами недвижимости, бизнес-центрами;

- руководители и сотрудники агентств недвижимости;

- руководители и сотрудники страховых компаний, оценочных и консалтинговых фирм; работники кредитных отделов и аналитических служб банков;

- специалисты строительных и лизинговых компаний;

- а также другим специалистам, желающих получить квалификацию в области оценки бизнеса.

Лица, желающие освоить дополнительную профессиональную программу, должны иметь среднее профессиональное и (или) высшее образование. Наличие указанного образования должно подтверждаться документом государственного или установленного образца. Желательно иметь стаж работы (не менее 1 года), связанной с оценочной деятельностью, в должности стажера, помощника оценщика, оценщика и т.п.

1.5. Трудоемкость обучения

Нормативная трудоемкость обучения данной программе — 362 часа, включая все виды аудиторной и внеаудиторной (самостоятельной) учебной работы слушателя.

Доля контактной работы составляет не менее 50% от общего объёма трудоемкости программы обучения.

1.6. Форма обучения

Форма обучения — с отрывом, без отрыва, с частичным отрывом от работы, с использованием дистанционных образовательных технологий.

1.7. Режим занятий

При любой форме обучения учебная нагрузка устанавливается не более 54 часов в неделю, включая все виды аудиторной и внеаудиторной (самостоятельной) учебной работы слушателя.

2.СОДЕРЖАНИЕ ПРОГРАММЫ

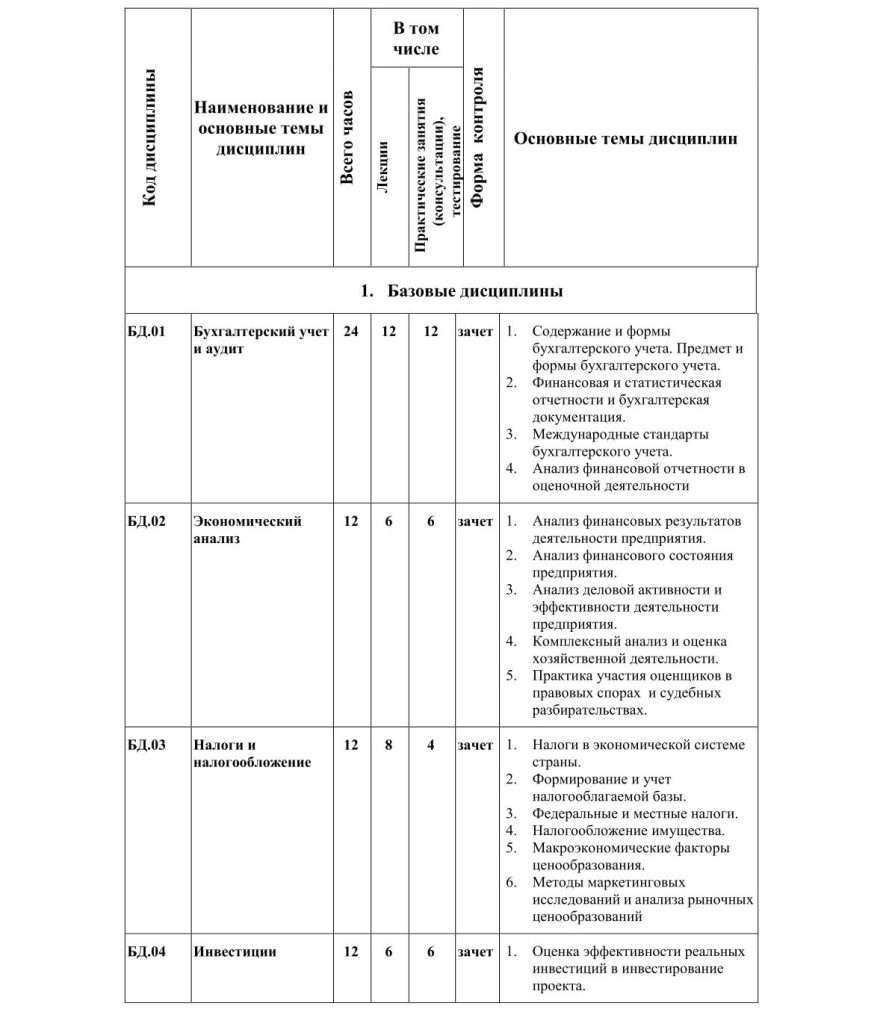

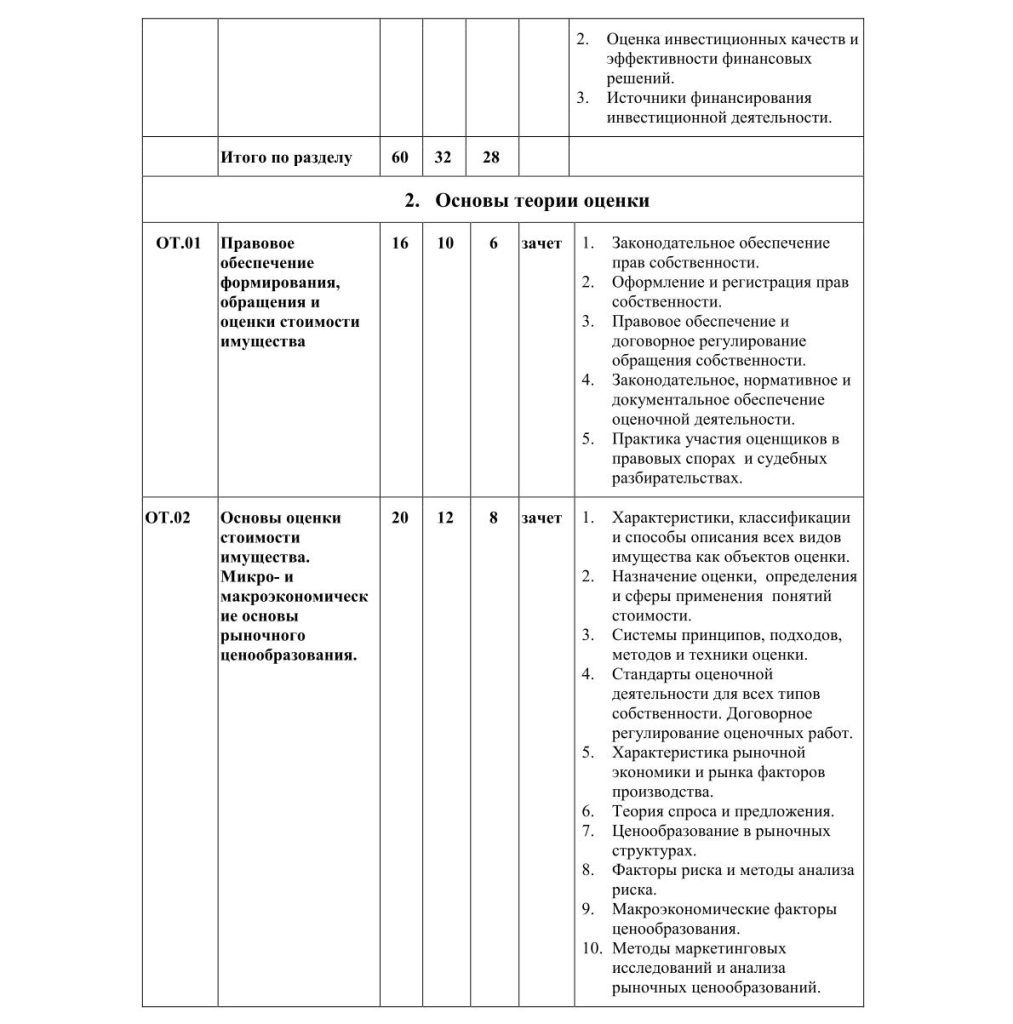

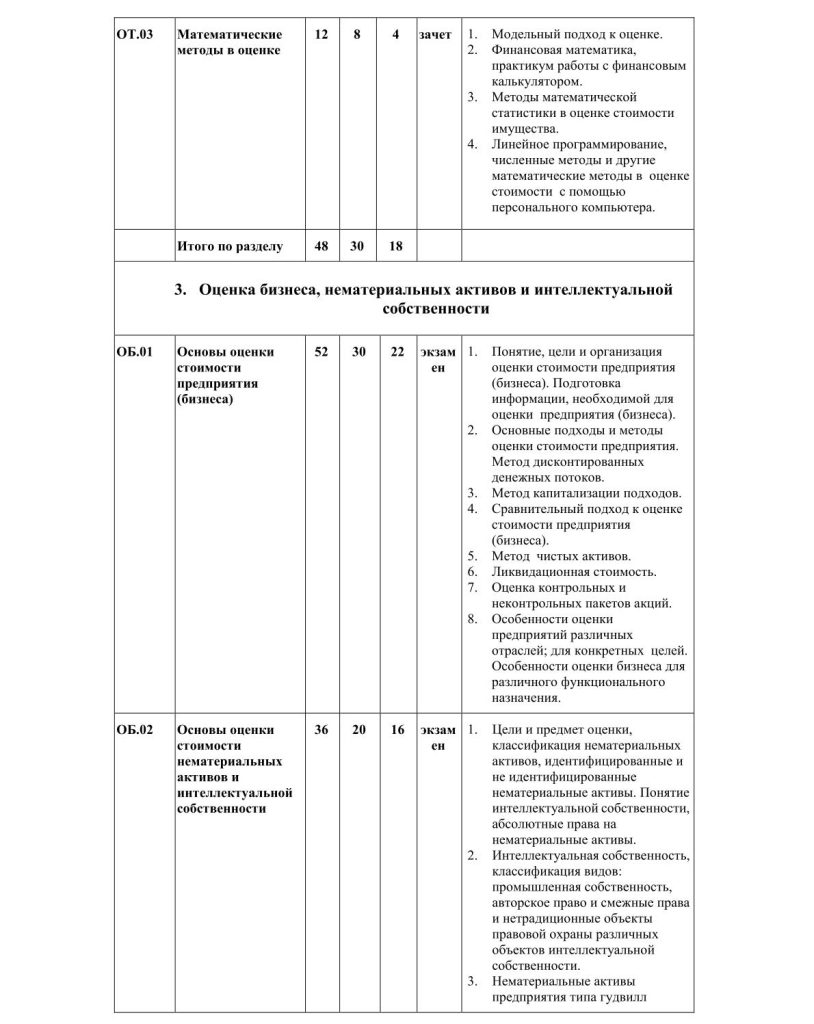

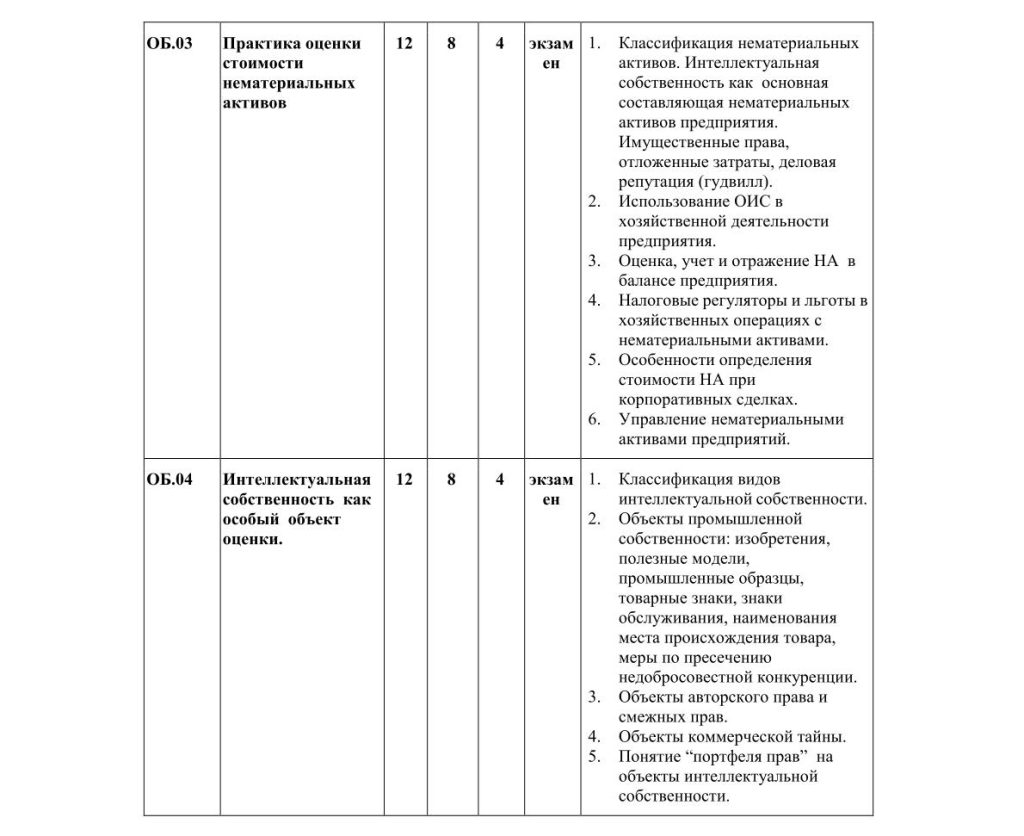

2.1. Учебный план

2.2. Дисциплинарное содержание программы

Базовые дисциплины

БД.01 Бухгалтерский учет и аудит.

Содержание и формы бухгалтерского учета: предмет и методы бухгалтерского учета.

Балансовое обобщение, система бухгалтерских счетов; двойная запись; первичное наблюдение.

Документация; учетные регистры; инвентаризация и инвентарь.

Методы стоимостного измерения; формы бухгалтерского учета.

Бухгалтерская (финансовая) отчетность: организация бухгалтерского учета, его прямое методическое обеспечение.

Международные стандарты бухгалтерского учета.

Особенности оценки и ее влияние на систему бухгалтерского учета.

Особенности бухгалтерских проводок для переоценки основных фондов: задачи бухгалтерского учета при оценке с целью налогообложения.

Финансовая отчетность: концепции бухгалтерской (финансовой) отчетности в России и в международной практике; бухгалтерский баланс.

Отчет о финансовых результатах, отчет об изменении финансового положения, отчет о движении собственного капитала.

Учетная политика и финансовая отчетность. Статистическая отчетность в системе деловой информации. Консолидированная отчетность. Принципы интернационализации систем учета и отчетности различных стран. Анализ финансовой отчетности в оценочной деятельности.

БД.02 Экономический анализ.

Цели и задачи финансово-инвестиционного анализа; общий анализ финансовой отчетности.

Анализ финансового состояния. Оценка потенциального банкротства. Финансовое прогнозирование: анализ оборотного капитала, анализ политики привлечения капитала, анализ инвестиционной политики предприятия, анализ рыночной цены предприятия, анализ операций с валютой и внешнеторговых операций, анализ инфляции и важнейших макроэкономических индикаторов на макроэкономическом уровне, анализ политики реинвестирования капитала, дивидендной политики, резервирования и финансового роста. Оптимизация налоговых издержек. Анализ эффективности учетной политики предприятия.

Анализ предпринимательского риска. Информационные потоки и профессиональное чтение деловой прессы. Экономический управленческий анализ: цели и задачи внутрипроизводственного анализа. Маркетинговый анализ товаров.

Маркетинговый анализ факторов производства. Анализ формирования производственного потенциала и производственной программы. Анализ использования производственного потенциала. Инновационный анализ. Анализ экономического роста на макроэкономическом уровне. Маргинальный анализ, анализ производительности, вариационный анализ издержек, функционально-стоимостной анализ издержек.

Методы подготовки и мониторинга бизнес-плана, анализ-контроль за формированием запасов, методы рыночного проектирования себестоимости.

БД.03 Налоги и налогообложение.

Налоги в экономической системе страны. Формирование и учёт налогооблагаемой базы. Федеральные, местные и налоги субъектов федерации. Налогообложение имущества.

БД.04 Инвестиции.

Организация инвестиционной деятельности в России. Оценка инвестиционной привлекательности и сравнительная характеристика различных инвестиционных инструментов: инвестиции в финансовые и реальные активы. Концепция доходности и риска. Принятие инвестиционных решений. Формирование и методы управления портфелем инвестиций. Источники финансирования инвестиций, внутренние и внешние. Эмиссия ценных бумаг как источник финансирования. Формы инвестиций.

Основы теории

ОТ.01 Правовое обеспечение формирования, обращения и оценки стоимости имущества.

Основы российской правовой системы, законодательные и нормативные правовые акты и правоприменительная практика обеспечения и защиты прав собственности. Равенство всех форм собственности. Особенности и государственная регистрация права различных видов собственности. Юридическое исследование права собственности для целей их экономической оценки. Экономические и исторические предпосылки возникновения и развития оценочной деятельности в России.

Федеральный Закон «Об оценочной деятельности в Российской Федерации» — основа всей системы законодательных и правовых нормативных документов, регулирующих оценку стоимости имущества. Назначение Стандартов профессиональной практики оценки всех видов имущества. Международные и российские Стандарты, недостатки и перспективы их развития. Кодекс профессиональной этики оценщика. Структура и основные положения договора Оценщика с Заказчиком, представление определений понятий, предмета оценки и ограничивающих условий.

Нравственно-этические нормы в сфере профессиональной оценочной деятельности. Взаимосвязь и взаимозависимость экономической стоимостной оценки стоимости имущества с действующей системой законодательных и нормативно-правовых документов России. Актуальность и необходимость участия специалистов по оценке стоимости имущества при рассмотрении экономических споров в судах: арбитражных и третейских.

Практика проведения переговоров и заключения договоров на проведение оценочных работ.

ОТ.02 Основы оценки стоимости имущества. Микро- и макроэкономические основы рыночного ценообразования.

Характеристики, классификации и способы описания всех видов имущества как объектов оценки. Назначение оценки, направления и специализации оценочной деятельности, области применения результатов оценки. Определения понятий затрат, цены и стоимости; характеристики объекта и параметры среды его функционирования как ценообразующие факторы. Определения понятий, сравнительный анализ и сферы применения различных видов стоимости.

Принципы оценки как основа аналитической деятельности оценщика. Принципы полезности, замещения, ожидания, добавочной продуктивности земли, вклада, зависимости вклада от размера одного ресурса, баланса, экономического размера ресурса, разделения (объединения) элементов объекта и прав собственности на него. Определяющая роль соотношения спроса и предложения; принципы зависимости, соответствия, конкуренции, изменения и др. Основополагающая роль принципа наилучшего и наиболее эффективного использования в оценке объекта.

Основные подходы и методы в оценке рыночной стоимости объектов, особенности применения методов для оценки разных типов имущества. Основные этапы и процедуры оценки. Определение проблемы и планирование процедур. Сбор и обработка данных, анализ рыночной информации, описание и анализ характеристик объекта. Алгоритм анализа наилучшего и наиболее эффективного использования, применение методов оценки, согласование результатов, составление отчета об оценке.

Характеристики рыночной экономики и рынка факторов производства. Теория спроса и предложения. Ценообразование в рыночных структурах. Факторы риска и методы анализа риска. Макроэкономические факторы ценообразования. Методы маркетинговых исследований и анализа рыночного ценообразования.

ОТ.03 Математические методы в оценке.

Модельный подход к оценке. Классификация моделей по объектам оценки, целям оценки и языку. Примеры математических моделей объектов оценки.

Функции сложного процента и изменение стоимости денег во времени. Общий случай дисконтирования переменных денежных потоков при переменной ставке дисконтирования. Эффективная и номинальная ставка процента. Вычисление ставки дисконтирования и количества периодов начисления процентов. Вычисление чистого дисконтированного дохода и внутренней нормы дохода. Расчет параметров кредитов. Методы математической статистики в оценке стоимости имущества. Парная регрессия — линейные и нелинейные модели, графическая интерпретация. Многофакторная регрессия. Оценка адекватности регрессионных моделей.

Решение задач линейного и нелинейного программирования для выбора наилучшего и наиболее эффективного использования объекта оценки. Численные методы решения задач оценки с помощью персонального компьютера. Математические методы принятия решений. Анализ чувствительности, анализ сценариев, построение дерева решений и дерева событий.

Оценка бизнеса, нематериальных активов и интеллектуальной собственности

ОБ.01 Основы оценки стоимости предприятия (бизнеса).

Понятие, цели и организация оценки стоимости предприятия (бизнеса), подготовка информации, необходимой для оценки бизнеса (предприятия); основные подходы и методы оценки стоимости предприятия (бизнеса). Доходный подход: метод дисконтированных денежных потоков; метод капитализации доходов. Сравнительный подход к оценке стоимости предприятия: метод сделок, метод рынка капитала, метод отраслевых коэффициентов. Затратный подход; метод стоимости чистых активов; метод ликвидационной стоимости. Итоговое заключение об оценке стоимости предприятия (бизнеса); оценка контрольного и неконтрольного пакетов акций; согласование результатов оценки;

Отчет об оценке стоимости предприятия; особенности оценки стоимости предприятия (бизнеса) для конкретных целей.

Особенности оценки предприятий в целях инвестирования. Особенности оценки предприятий в целях налогообложения. Особенности оценки финансово-кредитных институтов. Особенности оценки стоимости предприятия в целях реструктуризации.

ОБ.02 Основы оценки стоимости нематериальных активов и интеллектуальной собственности.

Цели и предмет оценки, классификация нематериальных активов, идентифицированные и неидентифицированные нематериальные активы. Понятие интеллектуальной собственности, абсолютные права на нематериальные активы. Интеллектуальная собственность, классификация видов: промышленная собственность, авторское право и смежные права и нетрадиционные объекты правовой охраны различных объектов интеллектуальной собственности. Нематериальные активы предприятия типа гудвилл (стоимость деловой репутации), соглашения об отказе от конкуренции, трудовые контракты и другие нетрадиционные активы. Понятия стоимости нематериальных активов и интеллектуальной собственности. Факторы, влияющие на величину стоимости нематериальных активов и объектов интеллектуальной собственности. Время использования, территория использования и т.д. Выбор вида стоимости в зависимости от целей оценки. Основные принципы и подходы к оценке стоимости нематериальных активов и интеллектуальной собственности. Сравнительный анализ различных видов, сопоставление недостатков и преимуществ, обоснование выбора методов оценки. Особенности оценки патентов и лицензий для продаж. Управление нематериальными активами. Учетная политика предприятия, отражение нематериальных активов в балансах предприятия. Налогообложение, государственные пошлины и льготы. Подготовка информации, необходимой для оценки нематериальных активов и интеллектуальной собственности, экспертиза документов, подтверждающих права на объекты интеллектуальной собственности, заключительный этап оценки нематериальных активов и интеллектуальной собственности, требования и структура отчета, соответствие стандартам.

ОБ.03 Практика оценки стоимости нематериальных активов.

Понятие нематериальных активов. НА – составная часть имущественного комплекса. Классификация нематериальных активов: интеллектуальная собственность, имущественные права, отложенные расходы, стоимость деловой репутации («гудвилл»). Использование ОИС в хозяйственной деятельности предприятия. Оценка, учет и отражение НА в балансе предприятия. Особенности формирования первичных бухгалтерских документов при коммерческом использовании НА.

Порядок начисления и амортизации нематериальных активов, определение срока амортизации. Перечень видов и категорий нематериальных активов, не имеющих амортизации. Налоговые регуляторы и льготы в хозяйственных операциях с нематериальными активами. Особенности определения стоимости нематериальных активов при корпоративных сделках: покупке или продаже, акционировании, приватизации, национализации, создании современных предприятий, при слиянии и присоединении фирм. Управление нематериальными активами предприятий.

ОБ.04 Интеллектуальная собственность как особый объект оценки.

Классификация видов интеллектуальной собственности; промышленная собственность; авторские и смежные права; коммерческая тайна.

Объекты промышленной собственности: изобретения, полезные модели, промышленные образцы, товарные знаки, знаки обслуживания, наименования места происхождения товара, селекционные достижения, права по пресечению недобросовестной конкуренции. Объекты авторского права и смежных прав: программы для ЭВМ, базы данных, топологии интегральных микросхем, произведения науки, литературы, искусств, кино — теле -видео- радио-произведения. Возникновение авторского права. Особенности регистрации программ для ЭВМ, базы данных, топологии интегральных микросхем. Особенности и условия осуществления смежных прав. Объекты коммерческой тайны: коммерческая информация, секреты производства (ноу-хау), организационно-управленческая информация. Условия возникновения права конфиденциальности и пути сохранения коммерческой тайны. Понятие «портфеля прав» на объекты интеллектуальной собственности.

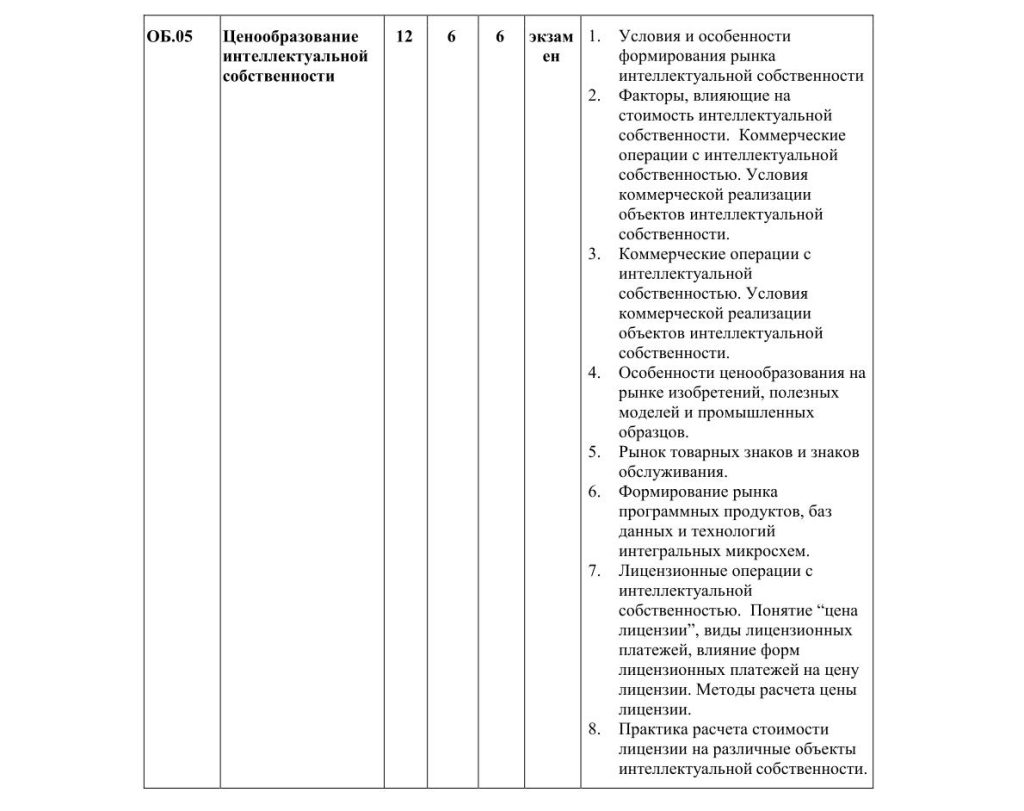

ОБ.05 Ценообразование интеллектуальной собственности.

Условия и особенности формирования рынка интеллектуальной собственности. Субъекты и объекты рынка ИС. Коммерческие операции с объектами ИС. Подготовка информации, необходимой для оценки ОИС. Особенности маркетинговых исследований, проводимых при оценке ОИС.

Особенности ценообразования на рынке изобретений, полезных моделей и промышленных образцов. Рынок товарных знаков и знаков обслуживания. Оценка стоимости доходным, затратным и сравнительным подходами. Понятие «гудвилл» (стоимость деловой репутации), особенности стоимостной оценки «гудвилла» методом избыточных прибылей. Формирование рынка программных продуктов, баз данных и технологий интегральных микросхем.

Лицензионные операции и ОИС. Виды лицензионных соглашений, их классификация по объему передаваемых прав, по способу охраны, по условиям предоставления. Понятия «цена лицензии». Факторы, влияющие на цену лицензии. Расчет цены лицензии методом дробления прибыли и методом освобождения от роялти. Выведение ставок роялти на базе расчета величины дополнительной прибыли лицензиата, на базе доли лицензиата в валовой прибыли лицензиата и среднеотраслевого (стандартного) ставок роялти. Практика расчета стоимости лицензии по различным объектам интеллектуальной собственности.

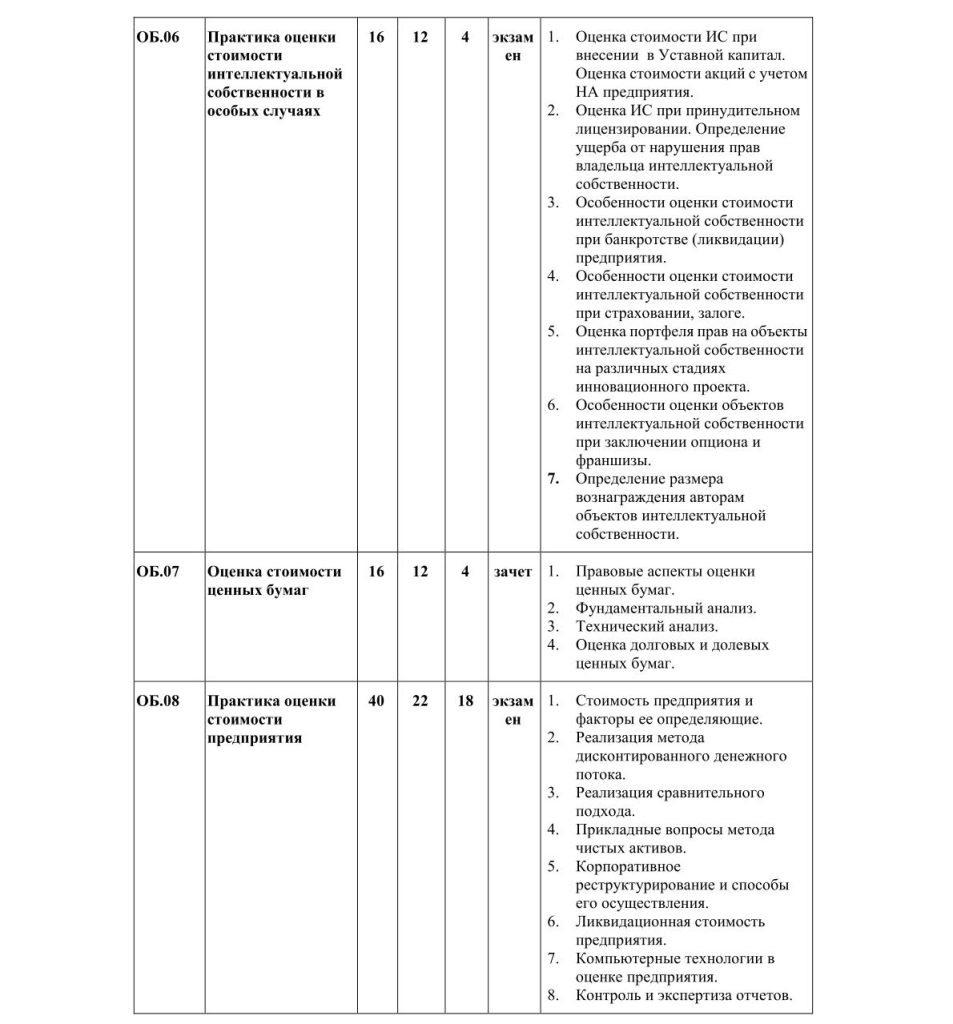

ОБ.06 Практика оценки стоимости интеллектуальной собственности в особых случаях.

Использование объектов интеллектуальной собственности в Уставном капитале. Особенности документального оформления внесения объектов интеллектуальной собственности в Уставной капитал. Особенности оценки внесения объектов интеллектуальной собственности при внесении в Уставной капитал.

Принудительное лицензирование. Определение ущерба от нарушения прав владельца объектов интеллектуальной собственности. Определение размера компенсаций, выплачиваемых владельцу объектов интеллектуальной собственности. Особенности оценки стоимости интеллектуальной собственности при реструктуризации предприятия. Методы расчета ликвидационной стоимости. Особенности оценки интеллектуальной собственности при залоге. Особенности оценки прав на результат научно-исследовательских, опытно-конструкторских и технологических работ, финансируемых из государственного бюджета. Особенности оценки интеллектуальной собственности при страховании. Страховая стоимость. Классификация рисков при коммерческом использовании объектов интеллектуальной собственности. Оценка портфеля прав на объекты интеллектуальной собственности на различных стадиях инновационного проекта. Особенности оценки объектов интеллектуальной собственности при заключении опциона и франшизы. Определение размера вознаграждения авторам объектов интеллектуальной собственности.

ОБ.07 Оценка стоимости ценных бумаг.

Ценные бумаги, как объект оценки. Понятие стоимости ценных бумаг и факторы ее определяющие. Взаимосвязь внутренней стоимости и рыночной цены ценной бумаги. Нормативно-правовая база оценки ценных бумаг в России. Международные стандарты оценки стоимости финансовых инструментов. Использование инструментального анализа в процессе оценки стоимости финансовых инструментов. Влияние финансового состояния и способности эмитента на величину рыночной стоимости ее ценных бумаг. Методы фундаментального анализа.

Место и значение технического анализа фондового рынка и рынков отдельных финансовых инструментов при оценке их стоимости. Основные показатели фондового рынка, используемые в техническом анализе Оценка долговых ценных бумаг. Анализ и методы оценки ценных бумаг с фиксированным доходом. Возможные источники доходов по долговым ценным бумагам. Особенности оценки рыночной стоимости государственных долговых обязательств и корпоративных облигаций. Использование метода дисконтированных денежных потоков при оценке рыночной стоимости различных видов облигаций: купонных, бескупонных, с плавающим купоном, обеспеченных, возвратных, конвертируемых, обменных и др.

Оценка ценных бумаг с фиксированным доходом. Оценка векселей, депозитных и сберегательных сертификатов. Оценка долевых ценных бумаг. Анализ и методы оценки целевых ценных бумаг. Особенности оценки различных видов акции: обыкновенных и привилегированных; акций с равномерно возрастающими дивидендами и акций компаний с изменяющимся темпом роста. Особенности оценки производных ценных бумаг.

ОБ.08 Практика оценки стоимости предприятия.

Стоимость предприятия и факторы, её определяющие. Реализация метода дисконтированного денежного потока. Анализ ретроспективной, текущей информации, расчёт аналитических показателей. Прогноз денежных потоков. Реализация сравнительного подхода. Анализ текущей информации, подбор предприятий-аналогов, расчёт рыночных мультипликаторов. Прикладные вопросы метода чистых активов. Ликвидационная стоимость. Разработка плана ликвидации, анализ затрат на ликвидацию, расчёт ликвидационной стоимости предприятия. Обоснование итоговой величины стоимости. Компьютерные технологии в оценке предприятия. Прикладные вопросы разработки программ реструктуризации бизнеса на основе метода дисконтированных денежных потоков.

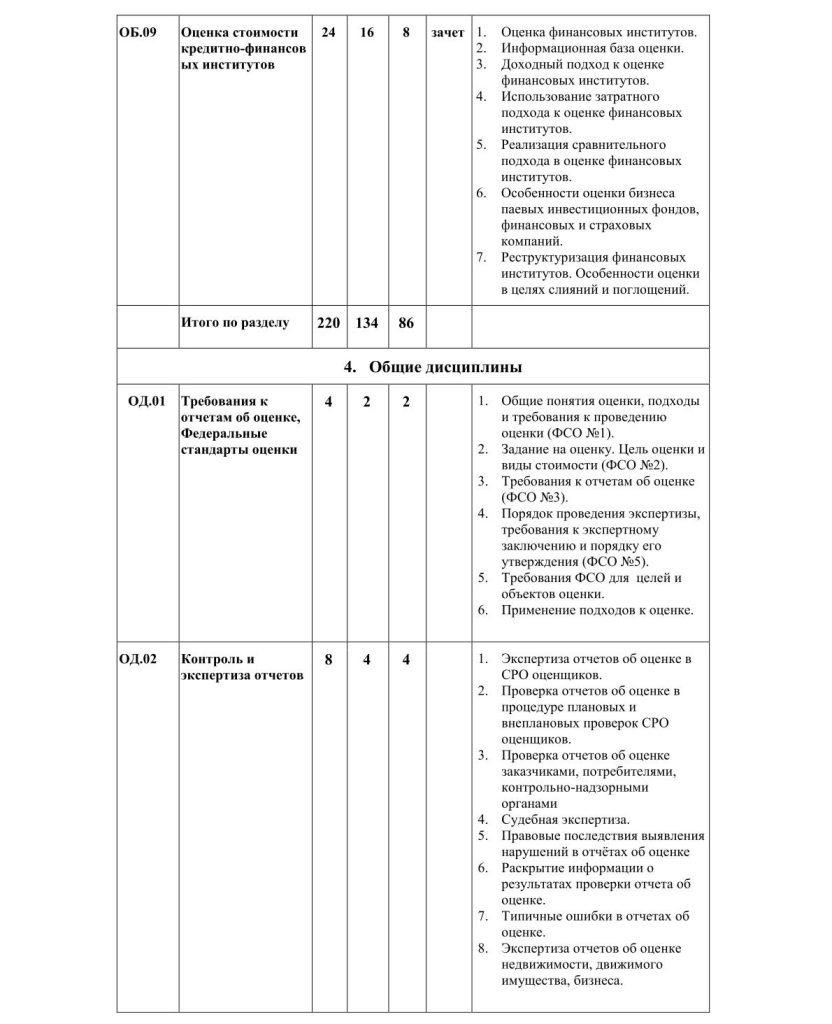

ОБ.09 Оценка стоимости кредитно-финансовых институтов.

Финансовые институты — специфические объекты рыночной оценки. Необходимость, возможность, цели и принципы оценки финансовых институтов. Особенности оценки стоимости различных видов финансовых институтов. Информационная база оценки финансовых институтов: внутренняя и внешняя информация. Основные виды корректировок,

Необходимых при рыночной оценке стоимости финансовых институтов.

Применение доходного подхода при оценке финансовых институтов. Оценка финансовых институтов по собственному капиталу.

Особенности использования методов затратного подхода при оценке стоимости финансовых институтов. Оценка ссудного и инвестиционного портфеля. Специфика оценки обязательств финансовых институтов.

Возможности и особенности использования методов сравнительного подхода к оценке финансовых институтов. Выбор аналога на российском и западном рынке. Особенности оценки паевых инвестиционных фондов, финансовых и страховых компаний. Основные направления и способы реструктуризации финансовых институтов в России и за рубежом. Оценка в целях слияния и поглощения финансовых институтов. Оценка финансовых институтов в случае их ликвидации. Особенности оценки финансовых институтов, входящих в состав финансово-промышленных групп.

Общие дисциплины

ОД.01 Требования к отчетам об оценке. Федеральные стандарты оценки.

Общие понятия оценки, подходы и требования к проведению оценки. Законодательство, регулирующее оценочную деятельность. Требования к оценщику и информация о нем. Задание на оценку. Цель оценки и виды стоимости. Предполагаемое использование результатов оценки. Требования к отчетам об оценке. Сбор и анализ информации, необходимой для проведения оценки. Применение подходов к оценке. Порядок проведения экспертизы, требования к экспертному заключению и порядку его утверждения. Требования ФСО для целей и разных объектов оценки. Согласование результатов и выведение итоговой величины.

ОД.02 Контроль и экспертиза отчетов.

Нормативно-правовые документы, стандарты и правила осуществления оценочной деятельности СРО оценщиков.

Закон об оценочной деятельности, требования к эксперту-оценщику.

Порядок проведения экспертизы. Требования к экспертному заключению. Принципы проведения экспертизы.

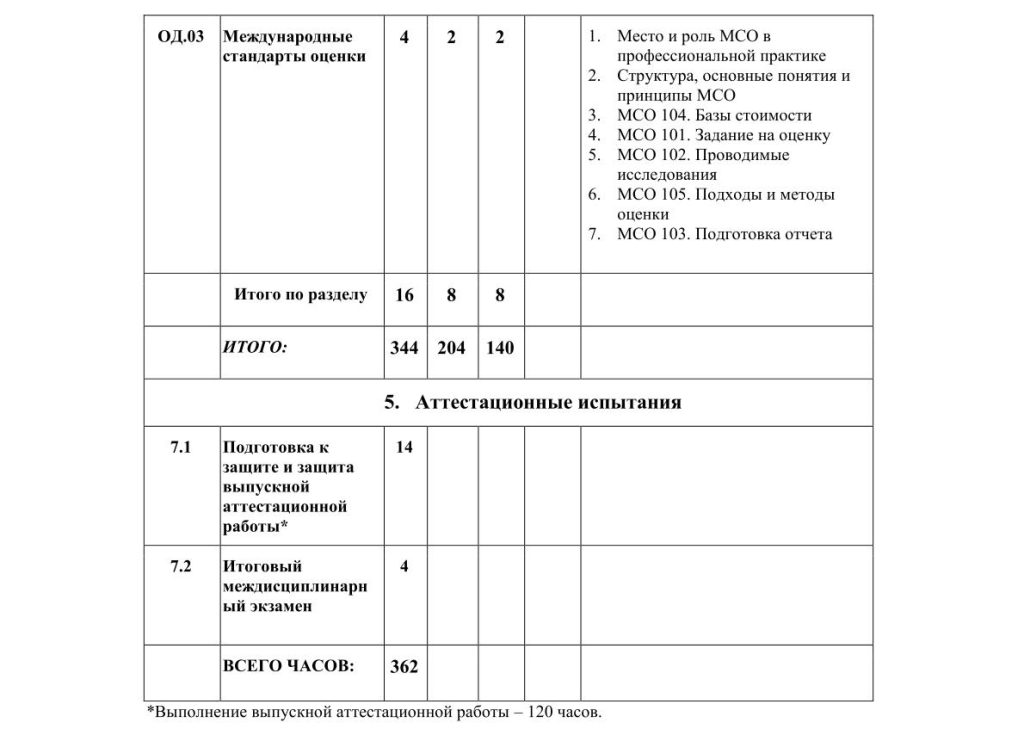

ОД.03 Международные стандарты оценки.

Место и роль МСО в профессиональной практике. Развитие системы стандартов в мире. Направления развития МСО. Структура, основные понятия и принципы МСО. Базы стоимости. Задание на оценку. Проводимые исследования. Подходы и методы оценки. Выбор и иерархия данных в оценке по МСФО. Подготовка отчета. Степень детализации.

3. УСЛОВИЯ РЕАЛИЗАЦИИ ПРОГРАММЫ

3.1. Материально-технические условия реализации программы

| Наименование специализированных аудиторий, кабинетов, лабораторий | Вид занятий | Наименование оборудования, программного обеспечения |

| 1 | 2 | 3 |

| Аудитория 1,2 | Лекции | компьютер, мультимедийный проектор, экран, доска |

| Компьютерный класс | практические занятия | компьютеры, SCADA-пакеты iFIX, GENESIS32, Trace Mode, InTouch. |

3.2. Учебно-методическое обеспечение программы

Нормативно-правовые акты

- Налоговый кодекс Российской Федерации (НК РФ).

- Федеральный закон № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

- Федеральные стандарты оценки (ФСО).

- «Арбитражный процессуальный кодекс Российской Федерации» от 24.07.2002 N 95-ФЗ (ред. от 02.12.2019)

- Федеральный закон от 31 мая 2001 г. N 73-ФЗ «О государственной судебно-экспертной деятельности в Российской Федерации»

- «Об акционерных обществах» от 26.12.1995 № 208-ФЗ

- «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ

- «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ

- «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ

- «О финансовой аренде (лизинге)» от 29.10.1998 № 164-ФЗ

- «Об инвестиционных фондах» от 29.11.2001 № 156-ФЗ

- приказ Минфина России от 28.08.2014 № 84н «Об утверждении порядка определения стоимости чистых активов»

- Гражданский кодекс Российской Федерации

- Земельный кодекс Российской Федерации

- Водный кодекс Российской Федерации

- Лесной кодекс Российской Федерации

- Федеральный закон от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)»

- Федеральный закон от 24.07.2002 № 101-ФЗ «Об обороте земель сельскохозяйственного назначения»

- Методические рекомендации по оценке объектов недвижимости, отнесенных в установленном порядке к объектам культурного наследия, одобренные советом по оценочной деятельности при Минэкономразвития России (протокол заседания Совета от 23.06.2015 № 17-АУ)

- Методические рекомендации по определению рыночной стоимости земельных участков, утвержденные распоряжением Минимущества России от 06.03.2002 № 568-Р

Учебная литература

- Грязнова А.Г., Федотова М.А. «Оценка бизнеса». Учебное пособие, Москва, Финансы и статистика, 2009 г.

- Коупленд Т., Коллер Т., Муррин Дж. Стоимость компаний: оценка и управление. — М.: ЗАО «Олимп—Бизнес», 2008. (Valuation: The Value of Companies: Measuring & Managing)

- Бригхем Ю., Гапенрски Л. Финансовый менеджмент.- СПб.: Экономическая школа, 2005.

- Чернова Г. В. Основы экономики страховой организации по рисковым видам страхования. — СПб.: Питер, 2005.

- Т. Уэст, Д. Джонс. Пособие по оценке бизнеса. Пер. с англ. М.: Квинто-Консалтинг, 2003, глава 18.

- Shannon P. Pratt, Robert F. Reilly, Robert P. Schweighs. Valuing a Business: The Analysis and Appraisal of Closely Held Companies. 2000

- West Thomas, Jones Jeffrey . Handbook of Business Valuation. Second Edition. John Wiley&Sons. 2000.

- Нематериальные активы и интеллектуальная собственность корпорации: оценка и управление: учебник / коллектив авторов; под ред. М.А. Федотовой, Т.В. Тазихиной. – Москва: КНОРУС, 2018.

- М.А. Эскиндаров М.А. Федотова, Оценка стоимости бизнеса, Издательство: КНОРУС, 2020

- М.А. Федотова В.Ю. Рослов О.Н. Щербакова А.И. Мышанов, Оценка для целей залога, Издательство: Финансы и статистика, 2008

- С.В. Грибовский С.А. Сивец, Математические методы оценки стоимости недвижимого имущества, Издательство: Финансы и статистика, 2008

- Е.М. Евстафьева Оценка стоимости пакетов акций: использование премий и скидок Издательство: МИИГАиК, 2011

- Ю.В. Козырь, Стоимость компаний. Оценка и управленческие решения. Издательство: Альфа-Пресс, 2009

- А.П.Ковалев, Теория управления корпоративным имуществом. Издательство: ФГНУ «Росинформагротех»,2008.

- Ковалев, А.П. Управление имуществом на предприятии : учебник / А.П. Ковалев. – Москва: Финансы и статистика, 2014.

- Т.Г. Касьяненко Г.А. Маховикова Оценка бизнеса. Издательство: Феникс, 2019

- Джеймс Р. Хитчнер Три подхода к оценке стоимости бизнеса Издательство: Маросейка, 2008

- Джеймс Р. Хитчнер Стоимость капитала. Издательство: Маросейка,2008

- Н.Ф. Чеботарев Оценка стоимости предприятия. Издательство: Дашков и Ко, 2014

- М.А. Федотова Т.В. Тазихина Д.Н. Якубова А.А. Бакулина Основы оценки стоимости имущества. Издательство: КНОРУС, 2019

- А. Дамодаран Оценка стоимости активов. Издательство: Попурри, 2012

- Джеймс Р. Хитчнер Премии и скидки при оценке стоимости бизнеса Издательство: Маросейка, Омега-Л, 2008

- Е.В. Чиркова Анатомия финансового пузыря Издательство: Кейс, 2010

- Фрэнк Ч. Эванс Дэвид М. Бишоп Оценка компаний при слияниях и поглощениях. Создание стоимости в частных компаниях. Издательство: Альпина Диджитал 2015

- Макконнел К.Р., Брю С.Л. Экономикс. ООО «Научно-издательский центр ИНФРА-М», 2017

- Ремизова Е.Ю., Султанова Г.С. Переход на МСФО: принципы МСФО в учебнике для экономистов России. 2010

- Настольная книга оценщика 3.0, Издательство Пресс-код, 2016,

- Международные стандарты оценки, International Valuation Standards Council (IVS 2017).

- Брейли, Р., Майерс, С. Принципы корпоративных финансов / Пер. с англ. Н. Барышниковой. – М.: ЗАО «Олимп-бизнес», 2015. – 1008 с.

- Бусов В.И., Землянский О.А. Оценка стоимости предприятия (бизнеса). / 2-е изд., пер. и доп. Учебник для академического бакалавриата. – М.:Юрайт, 2018. – 382 с.

- Васильева Л.С., Петровская М.В. Корпоративные финансы. Финансовый менеджмент: учебник — Москва: КноРус, 2018. — 383 с.

- Гарнова А.П. Анализ и диагностика финансово-хозяйственной деятельности предприятия: учебник— М. : ИНФРА-М, 2018. – 366 с.

- Герасимова В.Д., Туктарова Л.Р., Черняева О.А. Анализ и диагностика финансово-хозяйственной деятельности предприятия: учебное пособие — Москва : КноРус, 2018. — 505 с.

- Грязнова, А.Г., Федотова, М.А. Оценка стоимости предприятия – М.: «Интерреклама», 2014. – 544 с.

- Дамодаран А. Инвестиционная оценка. Инструменты и методы оценки любых активов: пер. с англ. / А. Дамодаран. — новое изд. — М.: Альпина Паблишер, 2018. – 1316 с.

- Дамодаран А. Оценка стоимости активов: пер. с англ. / А. Дамодаран. – М.: Попурри, 2016. – 272 с.

- Девяткин О.В., Акуленко Н.Б., Баурина С.Б. Экономика предприятия (организации, фирмы): учебник./ под ред. О.В. Девяткина, А.В. Быстрова. — 5-е изд., перераб. и доп. — М.: ИНФРА-М, 2018. — 777 с.

- Дойль. П. Финансовый менеджмент: стратегия и тактика / П. Дойль. СПб.: Питер, 2013. С. 469.

- Ефимова О.В., Бородина Е.И., Бердников В.В., Мельник М.В., Анализ финансовой отчетности/ Учебное пособие для магистров (Гриф УМО). – М.: Омега-Л (серия Высшее финансовое образование), 2015. – 388 с.

- Ивашковская И.В., Кузнецов И.А. Методы коррекции рыночных мультипликаторов на страновые риски // Аудит и финансовый анализ, 2015 – 308 c.

- Казакова Н. А. Экономический анализ в оценке бизнеса. – М.: Дело и Сервис, 2016. – 288 с.

- Корпоративные финансы: учебник / М.А. Эскиндаров под ред., М.А. Федотова под ред. и др. — Москва : КноРус, 2018. — 480 с.

- Косорукова И.В. Оценка стоимости имущества: учеб. пособие для студ. вузов, обуч. по спец. «Антикризис. управление» и др. экономич. спец. М.: МФПУ «Синергия», 2014 – 736 c.

- Коупленд, Т., Коллер, Т., Муррин, Д. Стоимость компаний: оценка и управление / Переведено с англ. –М.: ЗАО «Олимп — Бизнес», 2015 – 576 с.

- Малышенко В.А. Актуальные направления развития системности в методологии анализа финансового состояния предприятия: монография. — Москва: Русайнс, 2018. — 119 с.

- Мерсер К, Хармс Т. Интегрированная теория оценки бизнеса – М.: Маросейка, 2016 – 288 c.

- Нематериальные активы и интеллектуальная собственность корпорации: оценка и управление: учебник / М.А. Федотова, Т.В. Тазихина, под ред. и др. — Москва : КноРус, 2018. — 188 с.

- Оценка стоимости бизнеса: учебник / М.А. Эскиндаров под ред., М.А. Федотова под ред. — Москва: КноРус, 2018. – 320 c.

- Пратт Ш.П. Оценка бизнеса. Скидки и премии: переведено с англ./ под ред. В.М. Рутгайзера. — М.: Маросейка, 2016. – 412 c.

- Тютюкина Е.Б. Финансы организаций (предприятий). – М.: Издательско-торговая корпорация «Дашков и К», 2016 – 540 с.

- Хитчер Д. Премии и скидки при оценке стоимости бизнеса — М.: Маросейка, 2014 – 103 с.

- Хитчер Д. Три подхода к оценке стоимости бизнеса — М.: Маросейка, 2014 – 304 с.

- Чиркова Е.В. Анатомия финансового пузыря — М.: Кейс, 2017 – 640 с.

- Чиркова Е.В. Как оценить бизнес по аналогии: Пособие по использованию сравнительных рыночных коэффициентов — М.: Альпина Паблишер, 2017. – 284 с.

- Шохин Е.И., Большаков С.В., Булатова М.Г. и др. Финансовый менеджмент: учебник /— Москва : КноРус, 2016 – 408 с.

- Altman E.I. Financial ratios, discriminant analysis and the prediction of corporate bankruptcy — Science and Education Publishing, 1968 – p. 589.

- Chan K.C., Karolyi G.A., Stulz R.M. Global financial markets and the risk premium on U.S. equity — Elsevier, 1992 – p. 137.

- Damodaran Aswath. The Dark Side of Valuation / Dammodaran A. – Financial Times Prentice Hall, 2001 – p. 600.

- Gordon. M. The investment, financial and valuation of the corporation — Homewood,IL: Irwin. 1962 – p. 256.

- Duff & Phelps 2017, The 2017 Valuation Handbook – Guide to Cost of Capital – p. 400.

4. ОЦЕНКА КАЧЕСТВА ОСНОВАНИЯ ПРОГРАММЫ

Оценка качества освоения программы включает текущую, промежуточную и итоговую аттестацию обучающихся.

Текущий контроль освоения материала проводится на семинарских занятиях в форме решения задач и практических ситуаций и написания контрольной работы и тестов по итогам лекций.

Промежуточная аттестация включает в себя зачёты, экзамены, курсовые работы по специальности, отчеты по всем видам практик.

Итоговая аттестация слушателей проводится в форме междисциплинарного (итогового) экзамена и защиты выпускной аттестационной (дипломной) работы.

В ходе текущего и промежуточного контроля студент должен показать следующие компетенции:

- дать определение основных экономических категорий;

- воспроизводить накопленные знания по экономическим дисциплинам и использует их с целью формирования логических размышлений по выбранной тематике;

- демонстрировать компетенции слушателя по формированию логического мышления;

- анализировать существующей ситуации в области оценочной деятельности на региональном уровне и способности анализировать и воспринимать профессиональную информацию;

- знать движущие силы и закономерности исторического процесса становления оценочной деятельности;

- быть способным на основе описания финансово-экономических процессов и явлений строить стандартные теоретические и эконометрические модели, анализировать и содержательно интерпретировать полученные результаты;

- быть способным анализировать динамику и тенденции финансовых показателей с учетом воздействующих на них внутренних и внешних факторов, оценивать риски в экономической сфере.

- При проведении итогового контроля студент должен:

- давать определение основных экономических категорий;

- воспроизводить накопленные знания по экономическим дисциплинам и использовать их с целью формирования логических размышлений по выбранной тематике;

- демонстрировать компетенции по формированию логического мышления и формировать связи с сопряженными дисциплинами;

- анализировать существующей ситуации в области оценочной деятельности на региональном уровне и способности анализировать и воспринимать профессиональную информации;

- владеть навыками определения итоговой величины рыночной (или какого-либо иного стандарта стоимости бизнеса); умением подготовки отчета по оценке стоимости предприятия (бизнеса), а также проведения при необходимости независимой качественной экспертизы подобных отчетов;

- анализировать социально-значимые явления, процессы и их связи, происходящие в сфере своей профессиональной деятельности и в обществе, и прогнозировать возможное их развитие в будущем.

5. СОСТАВИТЕЛИ ПРОГРАММЫ

Федотова Марина Алексеевна

Доктор экономических наук;

Бабич Ирина Сергеевна

Кандидат экономических наук;

Бакулина Анна Александровна

Кандидат экономических наук;

Ковалёв Анатолий Павлович

Доктор экономических наук;

Липатова Инна Владимировна

Кандидат экономических наук;

Петров Владимир Иванович

Кандидат экономических наук;

Раева Инна Валерьевна

Кандидат экономических наук;

Корчинская Галина Ивановна

кандидат экономических наук;

Мамаджанов Хамид Абиджанович

Доктор технических наук;

Перевозчиков Сергей Юрьевич

Кандидат экономических наук;

Селиванов Олег Вальтерович Кандидат экономических наук.